人民币国际化与黄金投资

2014年6月16日至21日,中国总理李克强对英国进行访问时,签署了两项推动人民币国际化的重要协议:其一、人民币对英镑可直接交易,其二、确定中国建设银行作为清算行在伦敦承担人民币清算业务。 作为全球最重要的国际金融中心,伦敦早在2011年就已经开展人民币国际化业务,并且已经占据中国内地和香港以外2/3 的人民币支付份额。

2013年人民币离岸债券分布

|

|

香港

|

台湾

|

新加坡

|

伦敦

|

总额

|

|

金额(10亿元)

|

93.60

|

10.50

|

4.50

|

2.00

|

110.60

|

|

百分比

|

85%

|

9%

|

4%

|

2%

|

100%

|

伦敦作为新增的人民币离岸结算中心是, 人民币国际化的一个重要过程。自2012年, 人民币无论是作为全球贸易结算货币还是金融交易货币,都出现了大幅增长。

根据全球银行间金融通信协会(SWIFT)最新的追踪数据,人民币在2013年5月份中国际化程度仍在不断提高。2014年5月,中国及香港跨境付款当中,12%使用人民币,较上一年同期上升了36%。同时,人民币保持其作为第七大全球支付货币地位,占全球付款1.47%,较2014年4月份上升了1.43%。尽管目前人民币在支付体系中所占比例仍然远远落后于美元,但是其增幅之快也是超乎想象的。从2010年10月份,人民币从全球货币支付排名中的35位,迅速攀升至今天的第7位,且在未来相当长的时间段里,人民币都会在全球使用量中持续增长。目前,根据IMF预计,2030年,人民币可能在全球支付体系中占比达到26%左右,正式成为世界三大主要储蓄货币之一,即世界货币体系将由美元、欧元和人民币三分天下。

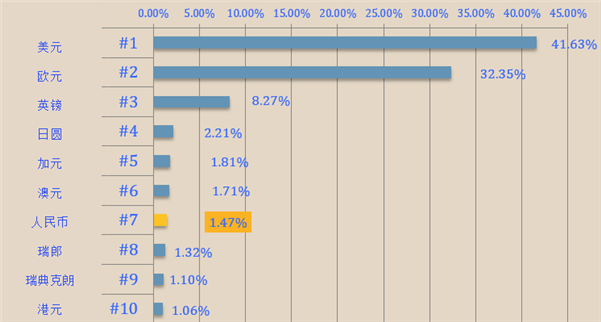

世界支付货币所占百分比图

关于人民币国际化后续的发展过程,除了完全实现国际化需要20年左右时间(即约在2030年左右)之外,最终对美元的取代并不是很现实。目前市场上一种观点,认为人民币国际化就是需要取代美元,成为全球硬通货,笔者认为这种观点过于极端。从历史角度,美元取代英镑成为全球主要储备货币使用了至少100年的时间;从经济实力上讲,目前美国GDP总量仍然是中国的1.8倍 之多,且最快在2020年中国GDP总量才会与美国持平,无论如何人民币在短期内挑战美元低位还需要非常漫长的过程。因此正如上文所述,短期内,人民币国际化将表现在以下几个方面:

I-人民币境外和境内实现可自由兑换(目前,中国内地居民兑换外币仍有额度限制,并且需要申请;境外投资者大额货币的话需要备案)

II-境内外投资者可以使用人民币进行资产购买和资本自由流转(目前,中国内地居民仍然不可以直接购买海外资产)

III-人民币逐渐成为贸易和二级市场以及其他金融衍生品投资的直接使用货币

如果以上几项均逐步开放实现的话,那么人民币国际化进程可以说不仅打下了良好基础,而且在整个基本面上和相关制度建设上完成了至少60%的工作。那么,届时黄金投资者也会从人民币国际化进程中有所收益。

目 前,国际上通用的黄金投资品的交易结算货币仍然是美元,这使得其他国家的投资者不仅要承担汇率风险,而且每次结算转换毕竟会有所不畅。一旦,人民币资本账 户开放,中国投资者不仅可直接进行海外资产投资,而且还可以使用人民币直接进行黄金投资。且从长远来看,人民币国际化会推动中国对黄金定价权的影响力。

此 外,任何一国的货币如果想真正成为全球化的货币,并且被其他国家央行作为储备货币,其本国的黄金储备量是一个必不可少的因素。根据世界黄金协会的最新数 据,目前中国央行黄金储备量不仅排名较后,而且占外汇储备比例也大大低于其它国家。即从黄金储备上,中国还完全不具备成为世界主要货币储备国的资质。以中国所持有的黄金储备在全球来看,仅为第七位,与“世界第二大经济强国”的地位并不相称,排在中国前面的是美国、德国、国际货币基金组织、法国以及意大利,俄罗斯。中国的黄金储备只与瑞士相当。

2014年全球央行黄金储备情况(数据来源:世界黄金协会)

|

排名

|

国家或机构

|

吨位

|

占外汇比例

|

|

1

|

美国

|

8133.5

|

71.7%

|

|

2

|

德国

|

3386.4

|

67.6%

|

|

3

|

IMF

|

2814

|

|

|

4

|

意大利

|

2451.8

|

66.5%

|

|

5

|

法国

|

2435.4

|

65.1%

|

|

6

|

俄罗斯

|

1068.4

|

9.4%

|

|

7

|

中国

|

1054.1

|

1.1%

|

|

8

|

瑞士

|

1040.1

|

7.9%

|

|

9

|

日本

|

765.2

|

2.5%

|

|

10

|

荷兰

|

612.5

|

53.7%

|

根据世界银行的最新预测,按照中国经济总量和外汇储备情况计算,人民币要想实现国家化,同时成为全球其它国家的主要储蓄货币,那么其黄金储备必须达到4000吨以上。中国持有的黄金储量最起码达到世界第二的水平,即超过德国的3500吨,差不多达到4000吨左右的水平。这样说来,中国需要再购买3000吨左右的黄金,购买这样一笔黄金,按照目前的市价,差不多需要花上1150亿美元,小于一个中投公司的注资额。而即使中国央行持有4000吨左右的黄金储备,也仅占据其全部外汇储备的7%左右。

因 此,人民币国际化,除了会给普通民众带来包括,投资成本下降,风险降低,以及货币升值等一系列好处之外,还会在实物黄金上极大的推动金价的攀升。一方面, 人民币国际化会推动投资者资产配置多样化,从而在增量上带动黄金投资之外;中国央行未来作为黄金最大的买家,一定程度上使得贵金属市场获得了强而有力的支撑。因此,总体上,黄金投资会在人民币国际化中扮演更为重要的角色。

人民币国际化与黄金投资

2014年6月16日至21日,中国总理李克强对英国进行访问时,签署了两项推动人民币国际化的重要协议:其一、人民币对英镑可直接交易,其二、确定中国建设银行作为清算行在伦敦承担人民币清算业务。 作为全球最重要的国际金融中心,伦敦早在2011年就已经开展人民币国际化业务,并且已经占据中国内地和香港以外2/3 的人民币支付份额。

2013年人民币离岸债券分布

香港

台湾

新加坡

伦敦

总额

金额(10亿元)

93.60

10.50

4.50

2.00

110.60

百分比

85%

9%

4%

2%

100%

伦敦作为新增的人民币离岸结算中心是, 人民币国际化的一个重要过程。自2012年, 人民币无论是作为全球贸易结算货币还是金融交易货币,都出现了大幅增长。

根据全球银行间金融通信协会(SWIFT)最新的追踪数据,人民币在2013年5月份中国际化程度仍在不断提高。2014年5月,中国及香港跨境付款当中,12%使用人民币,较上一年同期上升了36%。同时,人民币保持其作为第七大全球支付货币地位,占全球付款1.47%,较2014年4月份上升了1.43%。尽管目前人民币在支付体系中所占比例仍然远远落后于美元,但是其增幅之快也是超乎想象的。从2010年10月份,人民币从全球货币支付排名中的35位,迅速攀升至今天的第7位,且在未来相当长的时间段里,人民币都会在全球使用量中持续增长。目前,根据IMF预计,2030年,人民币可能在全球支付体系中占比达到26%左右,正式成为世界三大主要储蓄货币之一,即世界货币体系将由美元、欧元和人民币三分天下。

世界支付货币所占百分比图

关于人民币国际化后续的发展过程,除了完全实现国际化需要20年左右时间(即约在2030年左右)之外,最终对美元的取代并不是很现实。目前市场上一种观点,认为人民币国际化就是需要取代美元,成为全球硬通货,笔者认为这种观点过于极端。从历史角度,美元取代英镑成为全球主要储备货币使用了至少100年的时间;从经济实力上讲,目前美国GDP总量仍然是中国的1.8倍 之多,且最快在2020年中国GDP总量才会与美国持平,无论如何人民币在短期内挑战美元低位还需要非常漫长的过程。因此正如上文所述,短期内,人民币国际化将表现在以下几个方面:

I-人民币境外和境内实现可自由兑换(目前,中国内地居民兑换外币仍有额度限制,并且需要申请;境外投资者大额货币的话需要备案)

II-境内外投资者可以使用人民币进行资产购买和资本自由流转(目前,中国内地居民仍然不可以直接购买海外资产)

III-人民币逐渐成为贸易和二级市场以及其他金融衍生品投资的直接使用货币

如果以上几项均逐步开放实现的话,那么人民币国际化进程可以说不仅打下了良好基础,而且在整个基本面上和相关制度建设上完成了至少60%的工作。那么,届时黄金投资者也会从人民币国际化进程中有所收益。

目 前,国际上通用的黄金投资品的交易结算货币仍然是美元,这使得其他国家的投资者不仅要承担汇率风险,而且每次结算转换毕竟会有所不畅。一旦,人民币资本账 户开放,中国投资者不仅可直接进行海外资产投资,而且还可以使用人民币直接进行黄金投资。且从长远来看,人民币国际化会推动中国对黄金定价权的影响力。

此 外,任何一国的货币如果想真正成为全球化的货币,并且被其他国家央行作为储备货币,其本国的黄金储备量是一个必不可少的因素。根据世界黄金协会的最新数 据,目前中国央行黄金储备量不仅排名较后,而且占外汇储备比例也大大低于其它国家。即从黄金储备上,中国还完全不具备成为世界主要货币储备国的资质。以中国所持有的黄金储备在全球来看,仅为第七位,与“世界第二大经济强国”的地位并不相称,排在中国前面的是美国、德国、国际货币基金组织、法国以及意大利,俄罗斯。中国的黄金储备只与瑞士相当。

2014年全球央行黄金储备情况(数据来源:世界黄金协会)

排名

国家或机构

吨位

占外汇比例

1

美国

8133.5

71.7%

2

德国

3386.4

67.6%

3

IMF

2814

4

意大利

2451.8

66.5%

5

法国

2435.4

65.1%

6

俄罗斯

1068.4

9.4%

7

中国

1054.1

1.1%

8

瑞士

1040.1

7.9%

9

日本

765.2

2.5%

10

荷兰

612.5

53.7%

根据世界银行的最新预测,按照中国经济总量和外汇储备情况计算,人民币要想实现国家化,同时成为全球其它国家的主要储蓄货币,那么其黄金储备必须达到4000吨以上。中国持有的黄金储量最起码达到世界第二的水平,即超过德国的3500吨,差不多达到4000吨左右的水平。这样说来,中国需要再购买3000吨左右的黄金,购买这样一笔黄金,按照目前的市价,差不多需要花上1150亿美元,小于一个中投公司的注资额。而即使中国央行持有4000吨左右的黄金储备,也仅占据其全部外汇储备的7%左右。

因 此,人民币国际化,除了会给普通民众带来包括,投资成本下降,风险降低,以及货币升值等一系列好处之外,还会在实物黄金上极大的推动金价的攀升。一方面, 人民币国际化会推动投资者资产配置多样化,从而在增量上带动黄金投资之外;中国央行未来作为黄金最大的买家,一定程度上使得贵金属市场获得了强而有力的支撑。因此,总体上,黄金投资会在人民币国际化中扮演更为重要的角色。

下一篇: 2014年下半年金价走势展望